Play, wiodący polski operator sieci komórkowej, ogłasza dzisiaj wyniki za drugi kwartał i pierwsze półrocze 2020 r. Wyniki potwierdzają wiodącą pozycję Play na rynku dzięki bazie klientów, przychodom i rentowności, które wykazały wysoką odporność na skutki pandemii COVID-19.

- Przychody operacyjne w pierwszym półroczu wzrosły o 1,6% r/r do 3,5 mld zł, dzięki wysokim przychodom z usług, pomimo niższych o 103 mln zł r/r przychodów ze sprzedaży towarów z powodu zamknięcia na prawie dwa miesiące blisko połowy punktów sprzedaży.

- Skorygowana EBITDA w pierwszym półroczu wyniosła 1 237 mln zł (+1,4% r/r), dzięki poprawie marży na usługach, w dużej mierze skompensowanej niższą marżą na towarach, wyższymi kosztami ogólnymi i administracyjnymi oraz jednorazową rezerwą na nieściągalne należności, zaksięgowaną w I kw. 2020 r.

- Wolne przepływy pieniężne dla właścicieli kapitału własnego (FCFE1) osiągnęły w pierwszym półroczu 522 mln zł, (+48,9% r/r), przy mocnym wsparciu niższych gotówkowcyh nakładów inwestycyjnych i pozytywnej zmianie kapitału obrotowego

- Stabilna baza raportowanych abonentów rok do roku na poziomie 15 mln pomimo utraty klientów usług przedpłaconych będących pracownikami transgranicznymi, spowodowanej wprowadzeniem ograniczeń związanych z pandemią COVID-19

- Średnie ARPU za pierwsze półrocze wzrosło do poziomu 34,3 zł (+4,1% r/r), natomiast ARPU kontraktowe – do poziomu 39,7 zł (+3,5%). Wskaźnik rezygnacji spadł do 0,70% z 0,73% w pierwszej połowie 2019 r.

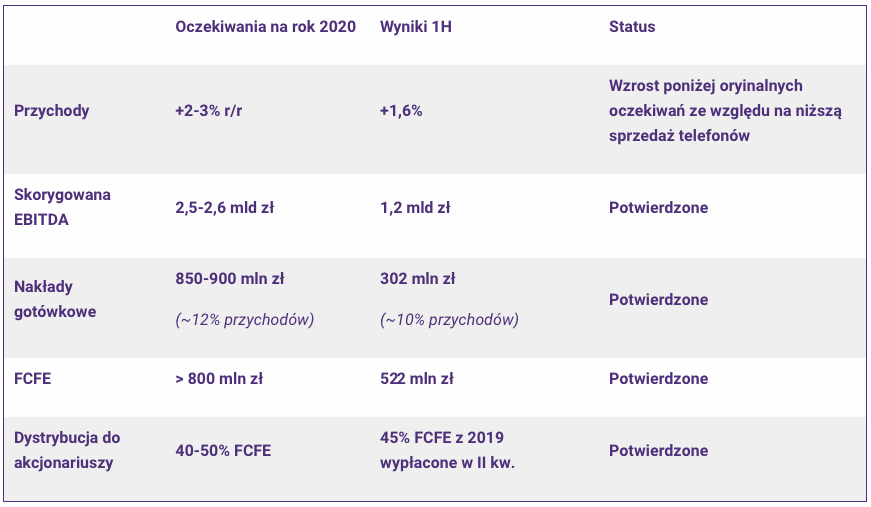

- Oczekiwania na cały rok 2020 odzwierciedlają wpływ COVID-19 na wyniki sprzedaży telefonów w pierwszym półroczu co przełoży się na prawdopodobnie niższy wzrost przychodów rok do roku, oczekiwana skorygowana EBITDA nadal w przedziale 2,5-2,6 mld zł, natomiast oczekiwania dotyczące gotówkowych nakładów inwestycyjnych, FCFE i dystrybucji do akcjonariuszy pozostaną niezmienione

Jean Marc Harion, Prezes P4, skomentował:

„Po okresie, w którym nasza uwaga skupiała się na zabezpieczeniu ciągłości działania i zapewnieniu wsparcia klientom w związku z pandemią COVID-19, w drugiej połowie drugiego kwartału stopniowo powróciliśmy do normalnego działania. 4 maja ponownie otworzyliśmy nasze punkty sprzedaży w centrach handlowych, a obecnie w naszej siedzibie pracuje blisko jedna trzecia pracowników.

Wraz z zawieszeniem, a następnie odwołaniem aukcji częstotliwości 5G w paśmie C, która najprawdopodobniej nie zostanie wznowiona w tym roku, ponownie koncentrujemy nasze inwestycje na szybszej budowie stacji bazowych oraz na zwiększeniu przepustowości naszej sieci, w tym na zwiększeniu zasięgu technologii 5G z wykorzystaniem już posiadanych przez nas częstotliwości.

Ponadto, z powodzeniem uruchomiliśmy nowe plany mobilnego i domowego Internetu oferujące dostęp do 5G. W odpowiedzi na rosnące zapotrzebowanie na proste rozwiązania komunikacyjne uruchomiliśmy pierwszą w Polsce własną usługę czatu RCS. Kontynuujemy również rozbudowę naszej oferty telewizyjnej o kanały informacyjne TVN dodane do naszych pakietów telewizyjnych, natomiast podpisanie umowy z Canal+ wkrótce wzbogaci ofertę PLAY NOW TV BOX o dostęp online do liniowych kanałów TV i bibliotek VOD Canal+.

Nasze wyniki za pierwszą połowę roku świadczą o odporności naszego modelu biznesowego na sytuację związaną z pandemią. Generowanie gotówki pozostaje na dobrym poziomie pomimo spowolnienia przychodów operacyjnych i skorygowanej EBITDA z powodu niższej sprzedaży telefonów podczas lockdownu. Oczekujemy teraz na powrót ekonomicznego zaufania konsumentów w drugiej połowie 2020 r. Ponieważ trudno będzie całkowicie skompensować sytuację z pierwszej połowy roku, przewidujemy niższy wzrost przychodów operacyjnych w całym roku 2020. Jednocześnie skorygowana EBITDA powinna nadal mieścić się w przedziale 2,5-2,6 mld zł. Bez zmian w naszych planach dotyczących gotówkowych nakładów inwestycyjnych, nasza perspektywa w zakresie generowania wolnych przepływów pieniężnych dla właścicieli kapitału własnego i w zakresie polityki dywidendowej pozostaje niezmieniona.

Wreszcie:

- Aktywnie kontynuujemy prace nad operacyjnym, technicznym i prawnym przygotowaniem wyodrębnienia naszych wież. Pod koniec czerwca przejęliśmy 100% udziałów w spółce fasadowej Polska Grupa Wieżowa S.A., wyłącznie w celu ewentualnego hostingu i obsługi infrastruktury pasywnej od Play.

- 9-go sierpnia sfinalizowaliśmy przejęcie Virgin Mobile Poland i już rozpoczęliśmy integrację firmy w struktury Grupy Play. Naszą intencją jest rozwój tej marki i jej oferty w Polsce, a ja już teraz chciałbym powitać klientów i pracowników Virgin Mobile Poland w rodzinie Play.”

Najważniejsze dane operacyjne:

- Potwierdzenie pozycji Play jako wiodącego operatora mobilno-centrycznego w Polsce:

- 15,0 mln raportowanych klientów i 12,45 mln aktywnych klientów (odpowiednio -0,1% i -0,5% r/r);

- Na koniec czerwca 2020 r. udział klientów kontraktowych wzrósł do 66,5% (+0,2pp r/r), podczas gdy wskaźnik rezygnacji poprawił się w II kw. do poziomu 0,66%, osiągając w pierwszej połowie roku poziom 0,70%;

- Średnie ARPU wzrosło w II kw. do poziomu 34,7 zł (+3,8% r/r) oraz do 34,3 zł (+4,1% r/r) w pierwszej połowie 2020 r., przy utrzymaniu udziału pakietowych kart SIM na poziomie 40%;

- 59,2 tys. klientów usługi PLAY NOW TV BOX na koniec II kw. 2020 r., ponad trzykrotny wzrost w ciągu ostatnich dwunastu miesięcy;

- 5 tys. klientów stacjonarnego szerokopasmowego dostępu do Internetu pozyskanych od momentu wprowadzenia produktu na rynek pod koniec marca 2020 r.

- Rozbudowa sieci zgodnie z założonym celem:

- Na koniec czerwca działało 8 225 stacji bazowych (+11,4% r/r), w pierwszej połowie roku uruchomiono 357 nowych stacji bazowych (260 w II kw.);

- Zasięg 4G LTE osiągnął 99,0% populacji kraju (+0,9pp r/r) natomiast na koniec czerwca 42% stacji bazowych zostało uaktualnionych do standardu 5G Ready, zapewniając zasięg dla 54,7% populacji kraju. 5G Legacy jest dostępne w 58 miastach obejmujących 12,9% populacji;

- W ramach rozbudowy światłowodowej sieci dosyłowej podłączono do niej 145 nowych stacji bazowych w pierwszej połowie 2020 r.

Najważniejsze dane finansowe:

- W II kw. przychody operacyjne osiągnęły 1 755 mln zł (-0,2% r/r) dzięki wzrostowi przychodów z użytkowania o 1,9% i wzrostowi przychodów z połączeń międzyoperatorskich o 11,9%, które z nadwyżką skompensował spadek sprzedaży towarów o 14,4%. W rezultacie w pierwszych sześciu miesiącach roku przychody wyniosły 3 499 mln zł (+1,6% r/r).

- Skorygowana EBITDA osiągnęła w II kw. 630 mln zł (-2,2% r/r) dzięki poprawie marży na usługach o 36 mln zł r/r, zneutralizowanej niższą o 24 mln zł r/r marżą na sprzedaży towarów oraz wyższymi o 26 mln zł r/r kosztami ogólnymi, administracyjnymi i pozostałymi. Po sześciu miesiącach 2020 r. skorygowana EBITDA wyniosła 1 237 mln zł (+1,4% r/r).

- Zysk netto w II kw. spadł do 238 mln zł (-6,4% r/r) oraz do 445 mln zł w pierwszej połowie roku (-4,7% r/r), odzwierciedlając przede wszystkim wyższą amortyzację.

- Gotówkowe nakłady inwestycyjne w II kw. wyniosły 145 mln zł (-26,3% r/r) oraz 302 mln zł w pierwszej połowie roku (-30,6% r/r), przy czym spadek rok do roku związany był z opóźnieniem, a następnie odwołaniem aukcji częstotliwości 5G w paśmie C, co spowodowało przesunięcie inwestycji 5G w tym paśmie.

- Wolne przepływy pieniężne dla właścicieli kapitału własnego (FCFE, z uwzględnieniem płatności leasingowych) wyniosły w II kw. 181 mln zł (+6,6% r/r), a w pierwszych sześciu miesiącach roku 522 mln zł (+48,9% r/r). W obu przypadkach wzrost odzwierciedla głównie niższe gotówkowe nakłady inwestycyjne i pozytywny wpływ zmian w kapitale obrotowym, częściowo skompensowany przez wyższe podatki.

- Na koniec czerwca dług netto do skorygowanej EBITDA osiągnął 2,67x, wobec 2,72x na koniec 2019 roku, dzięki solidnemu generowaniu gotówki, ciągłej spłacie pożyczki uprzywilejowanej i wzrostowi skorygowanej EBITDA. Kwartalny wzrost z 2,56x na koniec marca to przejściowy efekt poniesionych w II kw. wydatków na dywidendę w wys. 420 mln zł oraz wydatków na podatki w wysokości 183 mln zł.

Marcin Szul, Dyrektor Finansowy P4, skomentował:

„Nasze wyniki w pierwszym półroczu 2020 roku w połączeniu ze stopniową poprawą wyników sprzedaży po okresie lockdownu spowodowanym pandemią COVID-19 dają nam pewność, że Play zrealizuje kluczowe cele w postaci skorygowanej EBITDA i FCFE. Pomimo przejściowego zwiększenia dźwigni finansowej w II kw., związanego wyłącznie z wydatkami na rzecz wypłaty dywidendy i z rozliczeniem podatku za 2019 rok, w drugim półroczu tego roku spodziewamy się dalszego spadku wskaźnika długu netto do skorygowanej EBITDA. Nasza sytuacja finansowa pozostaje silna i oczekujemy dalszego przyspieszenia naszych działań w miarę ponownego otwierania się rynków po lockdownie.”

Oczekiwania na 2020 r. w perspektywie skutków COVID-19:

Podsumowanie finansowe i operacyjne (w milionach złotych, o ile nie zaznaczono inaczej):

| Trzy miesiące zakończone 30 czerwca |

Zmiana | Sześć miesięcy zakończonych 30 czerwca |

Zmiana | |||

| 2019 | 2020 | 2019 | 2020 | |||

| Przychody operacyjne | 1 759 | 1 755 | (0,2%) | 3 445 | 3 499 | 1,6% |

| Zysk EBITDA | 640 | 623 | (2,7%) | 1 214 | 1 227 | 1,1% |

| Skorygowana EBITDA | 644 | 630 | (2,2%) | 1 221 | 1 237 | 1,4% |

| Zysk netto | 254 | 238 | (6,4%) | 467 | 445 | (4,7%) |

| Gotówkowe nakłady inwestycyjne | (197) | (145) | (26,3%) | (435) | (302) | (30,6%) |

| FCFE | 170 | 181 | 6,6% | 350 | 522 | 48,9% |

| Całkowita liczba klientów raportowanych (w tys.) | 15 006 | 14 984 | (0,1%) | 15 006 | 14 984 | (0,1%) |

| Liczba raportowanych klientów kontraktowych (w tys.) | 9 942 | 9 957 | 0,2% | 9 942 | 9 957 | 0,2% |

| Aktywni klienci ogółem (w tys.) | 12 510 | 12 446 | (0,5%) | 12 510 | 12 446 | (0,5%) |

| Aktywni klienci kontraktowi (w tys.) | 8 895 | 8 995 | 1,1% | 8 895 | 8 995 | 1,1% |

| Wzrost liczby kontraktów netto (w tys.) | 24 | (15) | (162,3%) | 76 | (34) | (145,0%) |

| Odpływ kontraktów (%) | 0,71% | 0,66% | (0,05) pp | 0,73% | 0,70% | (0,03) pp |

| ARPU kontraktowe (PLN) | 38,8 | 40,1 | 3,6% | 38,4 | 39,7 | 3,5% |

| Wykorzystanie danych na klienta kontraktowego (MB) | 7 861 | 10 562 | 34,4% | 7 693 | 10 435 | 35,6% |

| Stacje bazowe wybudowane w okresie (netto) | 258 | 260 | 0,8% | 379 | 357 | (5,8%) |

[1] Podane miary nie są porównywalne z podobnie nazwanymi miarami stosowanymi przez inne spółki. Wskaźnik wolnych przepływów gotówkowych do kapitału własnego (z wyłączeniem płatności leasingowych) nie oddaje wszystkich przeszłych wydatków oraz wypływów środków finansowych oraz nie oddaje przyszłych potrzeb gotówkowych koniecznych do uregulowania znacznych kosztów odsetkowych, podatków dochodowych lub przyszłych potrzeb gotówkowych koniecznych do obsługi odsetek lub spłaty rat kapitałowych w zakresie naszego zadłużenia. Zachęcamy do przejrzenia naszych informacji finansowych w całości i odradzamy opieranie się na pojedynczych miarach finansowych. Wyjaśnienie pewnych ograniczeń w zakresie stosowania tych miar znajduje się w raporcie zatytułowanym „Prezentacja informacji finansowych – miary nie występujące w MSSF” na stronach 13-14 (dostępnym tutaj).

Zostaw komentarz